E-Fahrzeuge im aktuellen Ertragsteuerrecht

Worum geht es?

Wenn ein betriebliches Fahrzeug auch privat genutzt werden kann, dann ist die private Nutzung entweder durch die sog. 1%-Methode oder die sog. Fahrtenbuchmethode zu ermitteln. Daran hat sich grundsätzlich nichts geändert.

Seit einigen Jahren begünstigt der Fiskus die Nutzung von rein elektrisch betriebenen Fahrzeugen oder extern aufladbare Hybridelektrofahrzeuge, in dem er bei beiden Methoden steuerliche Vorteile gewährt – insbesondere in Form eines Nachlasses bei der Bemessungsgrundlage. Dadurch sollen Anreize geschaffen werden, um mehr elektrisch betriebene Fahrzeuge zuzulassen und die Energiewende im Bereich der Mobilität voranzubringen.

Ermittlung der privaten Nutzungsentnahme (1%-Methode)

Die private Nutzung eines betrieblich genutzten Kraftfahrzeugs ist mit 1% des inländischen Bruttolistenpreises zzgl. der Kosten für die Sonderausstattung und Umsatzsteuer anzusetzen. Das gilt bei allen „Verbrenner“-Fahrzeugen und grundsätzlich auch bei Elektrofahrzeugen.

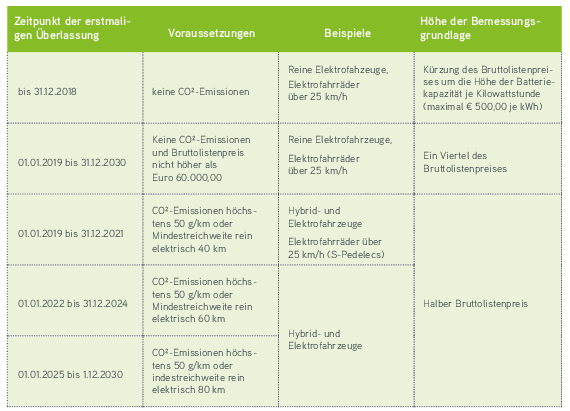

Für Elektro- und extern aufladbare Hybridelektrofahrzeuge, die im Zeitraum vom 01.01.2019 bis 31.12.2030 erstmalig genutzt werden, ergeben sich steuerliche Begünstigungen, die wir Ihnen in der nachfolgenden Tabelle zusammenfassen.

Wird das Elektrokraftfahrzeug auch für Fahrten zwischen Wohnung und Betriebsstätte genutzt, ist der Wert der Privatnutzung um monatlich 0,03 % je Entfernungskilometer des (ggf. geviertelten oder halbierten) Bruttolistenpreises abzgl. der entsprechend anfallenden Entfernungspauschale zu erhöhen.

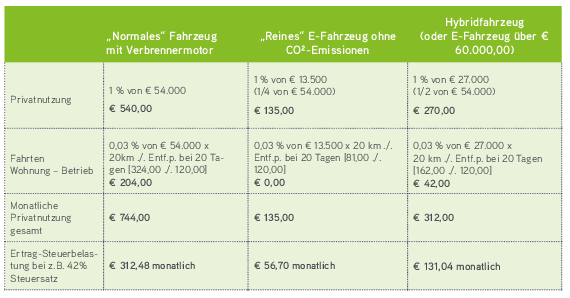

Beispiel Ermittlung private Nutzung nach der 1% Methode:

Ein Unternehmer nutzt ein betriebliches Fahrzeug sowohl für Privatfahrten als auch für Fahrten zwischen seiner Wohnung und der davon 20 km entfernten Betriebsstätte, an der er überwiegend tätig ist. Die betriebliche Nutzung beträgt nachweislich mehr als 50 %. Der Bruttolistenpreis des in 2021 erworbenen und überlassenen Fahrzeugs beträgt Euro 54.000,00. Es ergeben sich folgende Berechnungen

Ermittlung der privaten Nutzungsentnahme (Fahrtenbuchmethode)

Die Fahrtenbuchmethode ist ebenfalls bis 31.12.2030 zulässig. Anstatt des Bruttolistenpreises wird die betriebsgewöhnliche Absetzung für Abnutzung geviertelt oder halbiert. Auch hier werden die steigenden Anforderungen entsprechend der stufenweise berücksichtigt. Diese Ermittlung ist etwas aufwendiger als die 1%-Methode, kann sich steuerlich jedoch lohnen.

Lohnsteuerliche Behandlung

Die vorgenannten Regelungen finden vereinfacht auch auf Firmen- oder Dienstwagen Anwendung, die Arbeitnehmer von Ihrem Arbeitgeber gestellt bekommen. Dabei stellt die unentgeltliche oder verbilligte Überlassung des Fahrzeugs zur privaten Nutzung (Privatfahrten, Fahrten zwischen Wohnung und erster Tätigkeitsstätte sowie Familienheimfahrten) an den Arbeitnehmer einen geldwerten Vorteil dar, der zum lohnsteuerpflichtigen Arbeitslohn gehört.

Für den Fall, dass das Fahrzeug durch den Arbeitnehmer auch für Fahrten zwischen Wohnung und doppeltem Haushalt genutzt werden kann, erhöht sich die Bemessungsgrundlage um 0,002% je Entfernungskilometer.

Umfangreiches BMF-Schreiben vom 05.11.2021

In einem mehrseitigen BMF-Schreiben veröffentlichte das Bundesministerium der Finanzen am 05.11.2021 eine ausführliche Ausarbeitung zu der Besteuerung der Elektrofahrzeuge. Darin werden auch Begrifflichkeiten geklärt, die für die Besteuerung der privaten Nutzungsentnahme relevant sind -. Wie z.B. „Emission und Reichweite“. Außerdem enthält dieses BMF-Schreiben einige hilfreiche Berechnungsbeispiele. Das BMF-Schreiben finden Sie unter folgenden Link als Download: BMF-Schreiben-PDF

Sollten Sie zu diesen Regelungen Fragen haben, sprechen Sie gerne unsere Spezialisten darauf an. Wir finden in Ihrer individuellen Situation die optimale Lösung für Sie.